年末調整の季節です。この時期、クライアントの従業員様よりお預かりした扶養控除等申告書や保険料控除申告書をチェックしますが、よくある記入もれや誤りについてご紹介します。機会があれば一度、従業員の皆様とも情報共有できるといいですね。

扶養親族がいる場合は所得額の欄は必ず記入しましょう。例えばアルバイトなどで収入があった場合、通勤手当などの非課税支給額を差し引いた給与額から65万円をひくと、所得額となります。(ただし、もとになる給与額が1,618,999円以下の場合に限ります)

そもそも税法上の扶養親族となるためには、所得額が38万円以下であることが条件ですので、給与額が103万円を超えていれば扶養親族とはなりません。103万円を超えた場合はもし扶養親族として氏名があらかじめ印字されていれば二重線で削除する必要があります。また、所得額がゼロの場合は、空欄にせず、ゼロと記載します。

扶養配偶者および扶養親族の所得について誤った額を申告すると、翌年に税務署から所得超過による年末調整の再提出を命じられます。それを避けるためにも、収入の見積額は正しく把握して記入するようにしましょう。

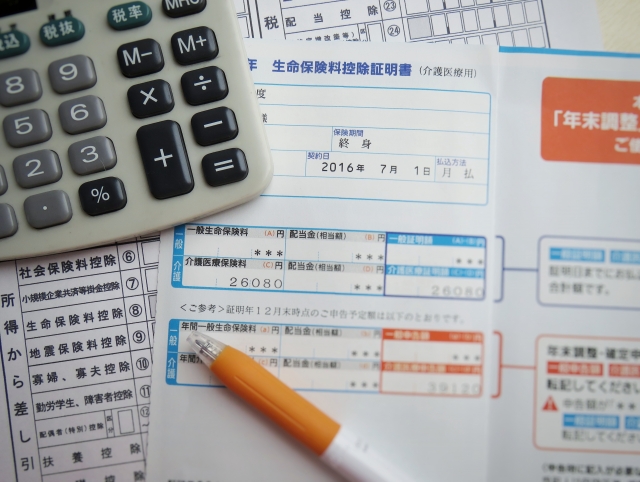

保険料控除申告書でよくある誤りは、記入する保険料額が証明書に記載されている9月分までの額を記入している方が多いことです。その下に12月までに予定される保険料額が記載されていると思いますので、その申告額を記入します。また、ときどき保険料控除証明書が原本ではなくコピーを貼っている方がいますが、必ず保険会社から送られてきた証明書の原本を添付します。

年に一度のことですが、毎年のことですので、正しく記入したいものです。

Copyright © 社会保険労務士法人SOPHIA. All rights reserved.